篠原金融塾 メガバンク3グループのFY2019決算

- 篠原竜一 代表取締役社長

- 2020年5月16日

- 読了時間: 5分

まずは収益状況だ。三菱UFJフィナンシャルグループ、三井住友フィナンシャルグループともに減益の中、みずほフィナンシャルグループだけは新型コロナにもかかわらず、増収増益となっている。

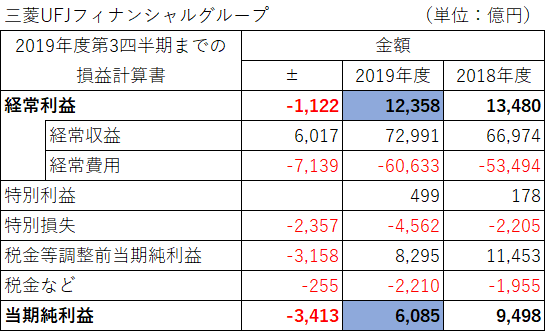

三菱UFJフィナンシャルグループは、引き続き経常利益では、メガバンクトップの位置を維持するも、当期純利益では三井住友フィナンシャルグループにトップの座を譲った。

新型コロナウイルス感染症の拡大による2020年度のビジネスへの影響は大きい。2020年度第2四半期(7-9月期)以降、感染症の拡大が衰退して徐々に経済活動が再開、世界全体では2020年末頃に、先進国でも2021年末頃に概ね2019年並みの経済状況を回復すると仮定し、2020年度の業績目標を設定。

業務純益への影響としては、各国政策金利引下げ・長期金利低下による外貨資金収益の低下、各国市場での株価下落による、資産運用・資産管理領域での預かり資産減少、経済活動の停滞によるお取引先企業の新規投資や商取引の減少、個人消費の変容、先行き不透明な金融市場での投資意欲減退 、当社営業活動への制約 などで約3,000億円の減益要因を挙げている。

また、与信関係費用 株式等関係損益等 への影響としては、お取引先企業の業績悪化に伴う与信関連費用の増加、保有有価証券の売却損益の悪化、持分法投資損益の減少、その他臨時損益の悪化 などで約3,000億円の減益要因を挙げている。

三井住友フィナンシャルグループは、経常利益では三菱UFJフィナンシャルグループには一歩及ばないものの、当期純利益では7,210億円とメガバンクトップの結果に。

新型コロナウイルス感染症の拡大による2020年度のビジネスへの影響は大きい。業務純益への影響としては、資産運用ビジネス下振れ等、マーケティング 部門における対顧取引の影響等で、約1,700億円の減益要因を挙げている。また、与信関係費用への影響としては、国内外のマクロ環境、個社状況等を加味し、クレジットコスト増から、約2,600億円の減益要因を挙げている。

みずほフィナンシャルグループは、新型コロナの中、増収増益は素晴らしい。他2グループとの差は縮まっている。

新型コロナウイルス感染症の拡大による2020年度のビジネスへの影響については特にコメントなし。2020年度の業務純益は、前年度比1,025億円減益。また、与信関係費用約282億円の減益としている。

次にバランスシートを見てみよう。

三菱UFJフィナンシャルグループは、この3か月での預金残高が4兆4,495億円も増えている。資産サイドを見てみると、有価証券投資、貸出ともに大きく増えている。

三井住友フィナンシャルグループは、三菱UFJフィナンシャルグループ同様、この3か月で預金が2兆5,679億円も増えている。資産サイドを見てみると貸出は大きく伸びているが、有価証券投資は減っている。結果として、現金預け金が大きく伸びている。

みずほフィナンシャルグループの預金の伸びは3メガで一番。5兆9,480億円も増えている。貸出を伸ばすと同時に有価証券投資を大きく伸ばしている。新型コロナウイルス拡大で、米国債を中心に大きく金利が低下する局面でALMが上手く機能しているように見える。

その他有価証券の状況を確認しよう。

三菱UFJフィナンシャルグループは、日本株の残高を9,573億円減らす一方、債券の残高を大きく積み増している。特に外国債券を3兆2,585億円積み増し、円株の含み損益の減少(8,816億円)の全てをカバー出来ているわけではないが、外国債券の含み益は3,549億円増加。

三井住友フィナンシャルグループは、日本株の残高を7,365億円減らすと共に日本国債の残高も減らしている。一方、外国債券については、1兆1,006億円積み増し、円株の含み損益の減少(6,893億円)の全てをカバー出来ているわけではないが、外国債券の含み益は2,525億円増加。

みずほフィナンシャルグループは、日本株の残高を7,365億円減らす一方、日本国債、外国債券共に大幅に買い増している。特に外国債券の積み増しは、3兆9,334億円とメガバンクで最大、円株の含み損益の減少(6,697億円)の全てをカバー出来ているわけではないが、外国債券の含み益は2,240億円増加。

2019年度のみずほフィナンシャルグループの増収増益の大きな要因は、グローバルマーケッツグループの貢献だろう。ボラティリティの高い1-3月にこれだけの外国債券の積み増しは相当の決断力が必要だ。素晴らしいとしか言いようがない。

各グループ共に日本株での損失を外国債券の収益でカバーしている。5月の後半から6月にかけてのテーマは経済の再開だ。少しリスクオンの展開が来たとしてもおかしくはない。6月末に向けてメガバンクがどのようなオペレーションを実施するのか楽しみだ。

引き続き個人投資家が出来ることはリスクの縮小だ。しかしながら、特にクレジット、CLOなどのエクスポージャーの大きな個人投資家、並びに機関投資家が、仮にそのエクスポージャーを維持するのであれば、米国債が売られたところで買っておいた方が良い。このまま感染拡大が止まり、経済が順調に戻ってくれば、米国債では損をするが、クレジットポートフォリオから大きな収益が出るので心配はない。逆に経済拡大で新型コロナの感染拡大第二派が来てしまった時には、FRBによるマイナス金利政策を催促するような相場になる。その時には米国債は大幅に買われる一方、クレジットマーケットは今のレベルを維持することは出来ないでしょう。何はともあれ、引き続きボラタイルな相場が続きそうだ。

株式会社ランプライターコンサルティングは、当サイトに掲載している情報の正確性について万全を期しておりますが、その内容について保証するものではありません。当サイトでは、信頼できる情報源から得た情報を、確実に掲載するようあらゆる努力をしておりますが、株式会社ランプライターコンサルティングは、間違い、情報の欠落、あるいは、掲載されている情報の使用に起因して生じる結果に対して一切の責任を負わないものとします。当サイトに掲載されている全ての情報は、その時点の情報が掲載されており、完全性、正確性、時間の経過、あるいは、情報の使用に起因して生じる結果について一切の責任を負わないものとします。また、あらゆる種類の保証、それが明示されているか示唆されているかにかかわらず、また業務遂行、商品性、あるいは特定の目的への適合性への保証、また、これらに限定されない保証も含め、いかなることも保証するものではありません。

コメント